Евробыки сохраняют позитив

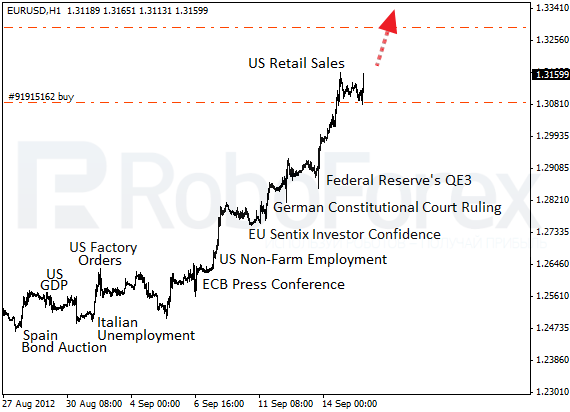

Прошлая неделя выдалась настолько насыщенной, что и в ближайшие дни рынки наверняка будут находиться под впечатлением происходившего. Собственно, ФРС, несмотря на всю скромность третьего раунда количественного смягчения (QE3), сделала вполне конкретные шаги. Обозначен объём покупок ипотечных облигаций — $40 млрд в месяц. Более того, если этого будет недостаточно, регулятор готов пойти на дополнительное расширение программы, а также распространить её действие (в том числе) и на казначейские обязательства.

Оставим за скобками эффективность подобных мер стимулирования, поскольку здесь можно приводить достаточно внушительный список аргументов «за» и «против». Вместе с тем, ФРС изложила свой план вполне чётко и понятно, чего не скажешь о намерении ЕЦБ возобновить покупки еврооблигаций. Более того, это намерение может таковым и остаться, поскольку премьеры Испании и Италии уже успели заявить, что, как минимум, до конца текущего года не намерены подавать заявки на привлечение финансовой помощи — а это основное условие со стороны ЕЦБ.

Фактически, ЕЦБ сам загнал себя в тупик. Под нажимом Германии Марио Драги был вынужден выдвинуть странам-должникам ряд условий, только после обязательного выполнения которых регулятор может начать свои интервенции. Основные опасения в Берлине были связаны в тем, что, получив поддержку от ЕЦБ, в Мадриде и Риме могут расслабиться и эффективность проводимых реформ заметно снизится. Для этого и было решено связать правительства этих стран обязательствами по дальнейшему сокращению расходов и повышению конкурентоспособности.

Почему-то предполагалось, что после объявления ЕЦБ своего решения сразу же посыпятся заявки на привлечение помощи регулятора. Однако этого не последовало. Слишком ярким оказался негативный опыт Греции, которую по рукам и ногам связали кредитными соглашениями, а стремительное сокращение расходов привело лишь к углублению рецессии в стране. Более того, вся последняя риторика того же итальянского премьера Марио Монти сводится к тому, что он стремится стать этаким национальным героем, спасшим страну без привлечения финпомощи извне.

Таким образом, может вполне получиться так, что ЕЦБ и вовсе не потратит на покупки еврооблигаций ни одного евроцента. Пока рынки получили хороший позитивный импульс, но если начало активных действий регулятора будет затягиваться, а к этому всё и идёт, то евро может накрыть новая волна массовых распродаж. Сдерживающим фактором здесь, конечно же, будет проведение QE3 со стороны ФРС. Очевидным решением в данной ситуации является покупка ЕЦБ, по примеру ФРС, корпоративных или банковских облигаций, что вполне в рамках мандата регулятора.

Основной проблемой еврозоны сейчас остаётся ухудшающаяся ситуация в экономике. Мировой спрос падает, а евро по отношению к доллару за последние недели укрепилось с 1,2 до 1,3. Следовательно, проблемы европейским экспортёрам обеспечены. В краткосрочном плане евро наверняка продолжит расти, что позволяет торговать в достаточно сильном локальном тренде. Пока сохраняю свою покупку с достаточно близким профитом на уровне 1,3290. Вероятность начала коррекции по-прежнему сохраняется, следовательно, более дальние цели торговать сейчас нецелесообразно.

Аналитический отдел компании RoboForex

Станислав Коваль

Article source: http://www.roboforex.ru/analytics/forex-forecast/fundament-17092012/3546/