Если с выходом ФРС из третьего раунда количественного смягчения всё более или менее понятно, поскольку регулятор явно нацелен на завершение программы уже осенью, то перспективы повышения процентных ставок остаются туманными. Более того, в условиях, когда в финансовую систему закачены существенные объёмы ликвидности, монетарным властям приходится разрабатывать новые механизмы управления ставками.

Другими словами, в настоящее время важно даже не то, когда ФРС приступит к повышению ставок, а каким образом это будет делаться. Не исключено, что хотя бы частично свет на эти вопросы прольёт публикация протоколов апрельского заседания FOMC, которые будут обнародованы в среду вечером. В основе нынешней системы лежит механизм взаимного кредитования банков за счёт резервов, размещённых на депозитах ФРС.

Собственно, эти кредиты как раз и привязаны к ключевой ставке регулятора, к которой обычно приковано самое пристальное внимание. У данной ставки есть и полное название – ставка федерального финансирования (federal funds rate). Основной данную ставку называют, поскольку от неё напрямую зависят ставки практически по всем видам кредитов – ипотеке, кредитным картам, корпоративным займам, потребкредитам и ряду других кредитных продуктов.

Ранее, когда ФРС только начинала первый раунд количественного смягчения, предполагалось, что перед повышением ставки за рамки системы будет выведена лишняя ликвидность, но её объёмы оказались столь значительны, что сделать это теперь будет не так-то просто. Не исключено, что регулятор может усилить роль депозитной ставки, но с её помощью не получится влиять на денежные потоки, проходящие через рынок краткосрочного капитала в обход ФРС.

Именно поэтому ФРС продолжает экспериментировать с так называемым «обратным РЕПО», производя сделки с небанковскими финорганизациями. В целом, оба этих инструмента вполне могут составить конкуренцию ключевой ставке в её классическом понимании, но есть ряд рисков – объём торгов на рынке федеральных фондов может значительно просесть, а львиная доля краткосрочного кредитования может перейти от банков к слаборегулируемым денежным фондам.

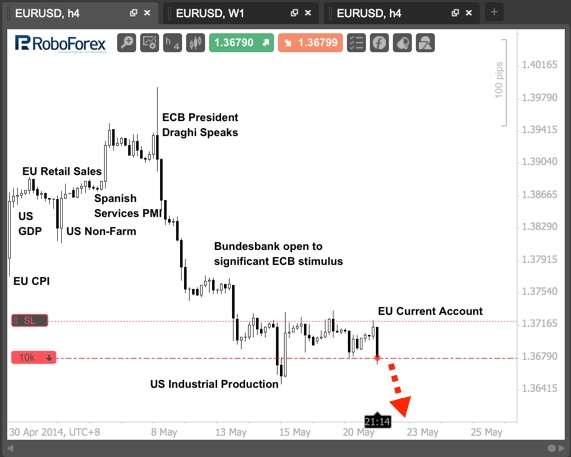

Слабые данные по платёжному балансу еврозоны позволили евродоллару возобновить снижение. Смогут ли медведи удержать этот темп – напрямую будет зависеть от публикации протоколов ФРС. Поскольку на рынке возможны «качели», то торгую предельно осторожно. Вместе с тем, если ожидаемые протоколы не будут содержать в себе каких-то революционных вещей, то высока вероятность, что рынок сможет продолжить движение вниз.

Аналитический отдел компании RoboForex

Станислав Коваль

Article source: http://www.roboforex.ru/analytics/forex-forecast/fundamental/fundament-21may2014/